Nivelul de trai al românilor. Ce impact are instabilitatea politică în special în ceea ce privește finanțele personale, îmi propun să evoc în rândurile următoare. Guvern de coaliție 2.0 sau guvern minoritar, urmează vremuri complicate pentru România.

Pe scurt, înainte de a intra în detalii, vom avea de-a face cu suspecții de serviciu: deprecierea leului, devalorizarea titlurilor de stat (creștere randamente), inflație și ocolirea României de către investitorii strategici.

Mai întâi, de unde a pornit criza politică?

Aparent, motivul principal este programul de investiții “Anghel Saligny”, numit și PNDL 3, program prin care se “rup” 50 Mld. RON din bugetul central și se distribuie către administrațiile locale (îndeosebi primării). Scopul acestui program este, aparent, de a stimula investiții în infrastructură, acolo unde nu există capacitate și/sau know-how de absorbție fonduri europene.

Nu voi comenta dimensiunea și nici disensiunea politică privind acest program. Economic vorbind, banii încă nici nu există, ci vor fi “creați” ca angajament de plată. Adică guvernul României se va împrumuta din piețele financiare pentru a putea pune acești bani la dispoziție administrațiilor locale, întrucât bugetul național este de mult timp pe deficit.

Și apropos de deficit, în 2021 România continuă să adâncească deficitele, cele mai importante fiind:

- Deficitul bugetar. Acesta, după jumătate de an, la execuția bugetară a fost puțin sub 3% din PIB, estimarea pentru total an fiind revizuită la 7,13% din PIB; în opinia Consiliului Fiscal, dacă tot avem creștere economică relevantă anul acesta, rectificarea pentru total an ar fi trebuit să fie de fapt sub 7%, adică undeva spre 6,5%;

Consiliul Fiscal notează:

“ Proiectul de rectificare bugetară slăbește consolidarea bugetară așa cum era anunțată pentru anul 2021. Soliditatea construcției bugetare programate la rectificare este inferioară celei aferente proiectului de buget, chiar dacă nivelul țintit al deficitului bugetar (7,13% din PIB) este apropiat de cel inițial (7,16% din PIB).

Este de judecat și oportunitatea unor noi cheltuieli de investiții din resurse proprii ale bugetului public în condițiile unui deficit bugetar ridicat și a stringenței consolidării bugetare din următorii ani.”

Sună familiar?

- Deficitul de cont curent. Dacă ne uităm la balanța de plăți, aceasta denotă o creștere a deficitului contului curent cumulat ianuarie-iunie 2021, în raport cu cel cumulat în aceeași perioadă a anului trecut, de 73,5% (de la 4,1 mld. euro la 7,0 mld. euro), deficitul de cont curent urmând cel mai probabil să depășească pragul de 6% din PIB în acest an;

- Deficitul balanței comerciale în primele șase luni s-a amplificat și acesta, la 10,659 miliarde de euro, mai mare cu 1,977 miliarde de euro decât cel înregistrat în aceeași perioadă a lui 2020. Concret, în perioada 1 ianuarie – 30 iunie 2021, exporturile FOB au fost 36,168 Mld. Euro, iar importurile CIF au însumat 46,828 Mld. Euro.

Îți recomandăm:

Relocarea producției din China, o decizie strategică a companiilor europene. România știe?

Așadar, în România frenezia cheltuielilor e în toi, deficitele continuă să crească iar acest lucru înseamnă doar că luăm bani din viitor și îi cheltuim în prezent

Și nici asta nu ar fi o problemă atât de mare, atâta timp cât banii ar fi investiți în proiecte cu valoare adăugată mare.

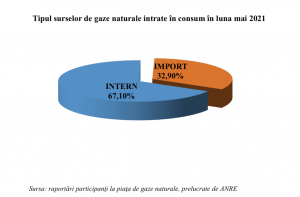

Un exemplu, dacă tot ne pasă de valoarea facturilor la energie și gaze, ar fi exploatarea de gaze din Marea Neagră, un proiect care ar putea asigura României independența pe o resursă extrem de importantă, în contextul renunțării la cărbune și a diminuării petrolului din mix-ul energetic. Acolo ar fi poate o prioritate strategică mai importantă a României. Între timp, importurile de gaze ale României au crescut semnificativ anul acesta, în anumite luni culminând până la 30-40%. Mai jos, structura gazelor naturale intrate în consum la ultimul raport disponibil al ANRE.

Efectul acestor deficite asupra banilor personali, deși poate tolerabil (dar nu neglijabil) pe termen scurt, când vine vorba de termen lung, acesta este semnificativ. Toate aceste deficite vor trebui ajustate la un moment dat și asta ne va costa bani

Ca o paralelă, România este acea familie din bloc care cheltuie mai mult decât câștigă, împrumutându-se an de an la vecini pentru a-și finanța sau refinanța stilul de viață pentru a-și menține nivelul de trai. În România ne împrumutăm pentru a ne menține nivelul de trai.

Îți recomandăm:

Este limpede că la un moment dat fie vecinii creditori vor bate la ușă, fie familia va trebui să strângă cureaua pentru a mai plăti din datorii

Ajustarea deficitelor se poate face prin taxe și impozite (evitate la maxim din rațiuni electorale), prin deprecierea monedei pentru stimularea exporturilor sau prin “wage led growth” și implicit inflație. Niciuna din variante nu conduce la creșterea avuției românilor în termeni reali. Cu alte cuvinte, chiar dacă salariile vor crește, dacă acestea sunt însoțite de inflație, fie ea endogenă sau exogenă (importată prin cursul de schimb), puterea de cumpărare a românilor nu ar crește semnificativ.

Întrebarea care se pune este dacă România își mai permite inflație, apropos atât de atragere de investiții străine cât și de competitivitatea în piața forței de muncă. Degeaba creștem salariile, dacă menținem inflația la un nivel ridicat. Un nivel al inflației ține, de asemenea, și investitorii departe.

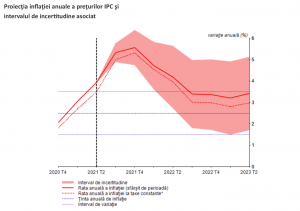

Anul acesta inflația a sărit de 5% și revenirea în banda țintită de BNR este estimată pentru finalul lui 2022, conform Băncii Naționale

Pe lângă inflație, un alt element pe care instabilitatea politică îl afectează, și de data aceasta pe termen scurt, este cursul de schimb al leului în raport cu valutele forte. Nu atât pe cât se poate sugera, dar suficient

Un curs de schimb slab (leu față de euro, pentru că UE este partenerul comercial principal al României) avantajează exporturile, pentru că, în teorie, acestea devin mai competitive.

Un curs mai puternic conservă sau crește puterea de cumpărare a românilor în raport de consumul de produse și servicii denominate în euro. Este o sabie cu două tăișuri: pe termen scurt ne permite să cheltuim mai mult, pe termen lung ne afectează pentru că alimentează deficitul de balanță comercială, care la rându-i pune din nou presiune pe curs.

Leul are o problemă în prezent, nu atât față de euro, cât în raport cu monedele din regiune, forintul maghiar, coroana cehă, respectiv zlotul polonez. Și în ultima vreme leul a pierdut teren față de monedele “vecine”, vizibil în graficul de mai jos (ultima lună). Din cele 4, doar leul s-a depreciat față de euro.

Instabilitatea politică va contribui astfel la deprecierea leului față de euro și va forța Banca Națională să mute mai devreme decât ar trebui, fie prin intervenții în piața interbancară, fie prin operațiuni menite să tempereze piața interbancară

De menționat că forintul maghiar și coroana cehă beneficiază deja de intervenții ale băncilor centrale naționale prin majorarea dobânzilor de politică monetară.

Pentru că tot invocam competitivitatea României, momentan, pe depozite sau titluri de stat România nu este deloc atractivă, având în vedere nivelul inflației sau cursul de schimb. România nu este competitivă comparativ cu țările din jurul său.

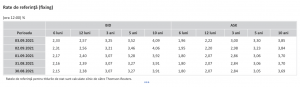

Randamentele la titlurile de stat, în contextul inflației, sunt real negative până la maturitatea de 10 ani, conform datelor BNR

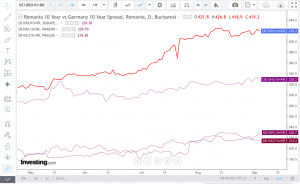

Prin comparație cu vecinii, dacă ar fi să comparăm spread-urile față de Bond-urile germane (pe aceeași maturitate stabilită la 10 ani), România a adâncit în ultimele luni acest spread, în comparație cu Cehia, Polonia și Ungaria

De menționat că și bond-urile din regiune au spread în creștere față de cele germane, dar România îl are cel mai mare

Se verifică astfel și corelația spread-ului de la titlurile de stat cu paritatea valutară: creșterea spread-ului dintre titlurile românești și cele germane pune presiune pe cursul euro/leu.

Când vine vorba de dobânzi la depozite, într-un context de lichiditate crescută și prudență la risc a investitorilor, dobânzile sunt extrem de mici

Pe piața interbancară la 1 an, conform BNR, dobânzile erau vineri (3 Septembrie 2021) între un BID de 1,49% și un ASK de 1,82%.

Aparent, într-o țară cu apetit la risc și educație financiară reduse, coroborate și cu dobânzi mici, cea mai la îndemână investiție ar fi tot în piața imobiliară. Pe termen lung însă, dobânzile cu potențial de creștere coroborate cu scumpirea apartamentelor, vor conduce la scăderea randamentelor investițiilor din imobiliare, în marea majoritate a țării. Excepție vor face poate doar Pipera, Clujul și alte câteva areale cu potențial de bulă imobiliară.

Așadar, până la restabilirea unei stabilități politice sau a intervenției BNR (următoarea ședință de politică monetară fiind în 5 Octombrie 2021), avem presiune pe binomul curs de schimb – randamente ale titlurilor de stat din piață.

Legat de piața de capital, în teorie, pe termen scurt, instabilitatea politică nu generează perturbații majore decât tot prin prisma denominării acțiunilor în moneda locală

Dacă analiștii și investitorii anticipează o depreciere abruptă a leului, pot marca profit și reintra când consideră că leul este pe un bottom sau chiar pune ordine de Short selling. Probabilitatea este mică și depinde de amploarea pe care o ia instabilitatea politică. Pe de altă parte, dacă BNR amână mult intervenția de politică monetară și permite ca randamentele la titlurile de stat să crească (deprecierea valorii nominale), teoretic, unii investitori ar putea fi seduși să își mai rebalanseze portofoliile, marcând profit pe acțiunile scumpe și cumpărând “la reducere” titluri de stat.

În concluzie, dacă tulpina Delta nu adusese motive de incertitudine și instabilitate suficiente, instabilitatea politică se suprapune cu cea sanitară și pentru investitori asta nu înseamnă decât că trebuie să abordeze perioada următoare cu prudență și diversificare.